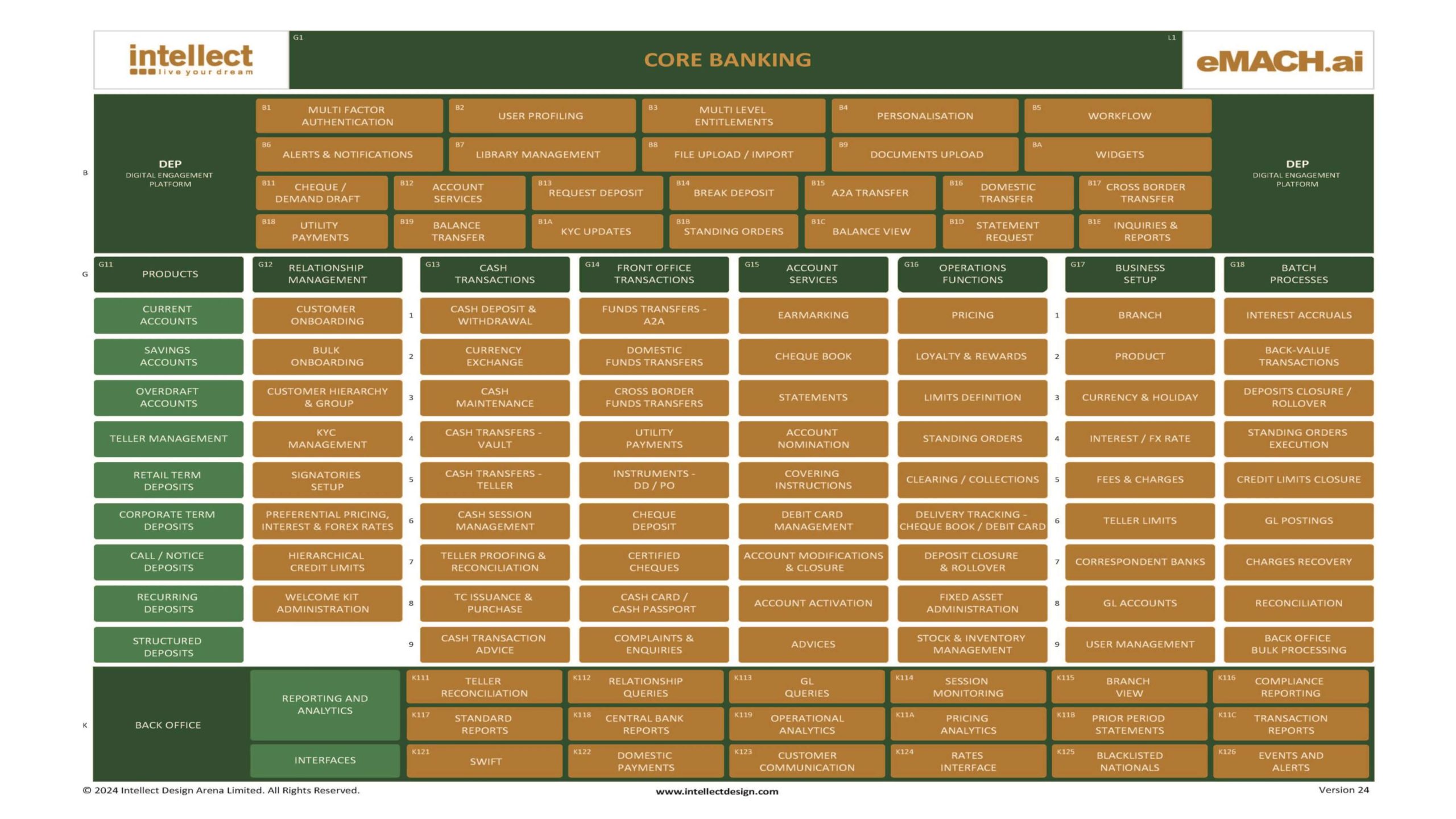

eMACH.ai

Core Banking

Comprehensive core banking platform helping Banks grow business, improve customer experience and reduce risk.

Nummer 1 im Privatkundengeschäft

Um in einer sich schnell entwickelnden Finanzlandschaft die Nase vorn zu haben, benötigen Sie eine Kernbankplattform, die so dynamisch und innovativ ist wie Ihre Ambitionen. eMACH.ai Core Banking ist eine einheitliche Plattform, die sorgfältig für Privatkunden, KMUs und Geschäftsbanken entwickelt wurde. Die umfassende Produktsuite von eMACH.ai Core Banking, die auf einer robusten Cloud-nativen Microservices-Architektur aufbaut, bietet unübertroffene Skalierbarkeit und Flexibilität und lässt sich mühelos an die Anforderungen eines sich ständig verändernden Marktes anpassen. Die Open-Finance-Funktionen ermöglichen den Zugang zu länderspezifischen Marktplätzen und gewährleisten die globale Einsatzbereitschaft. Die nahtlose Integration ist von größter Bedeutung. Die Headless-Architektur von eMACH.ai Core Bankinggewährleistet eine reibungslose Interoperabilität mit jeder digitalen Banking-Plattform, einschließlich der iGCBDigital-Banking-Plattform, und macht Ihren Betrieb damit zukunftssicher.

eMACH.ai Core Banking geht mit eingebetteten KI-gesteuerten Customer Journeys über das traditionelle Banking hinaus und macht es intuitiver. Diese leistungsstarke Kombination ermöglicht es Ihrem Institut, maßgeschneiderte, innovative Lösungen anzubieten, die auf die einzigartigen Bedürfnisse moderner Kunden zugeschnitten sind.

Terminieren Sie ein Treffen

Moderner Kern, grenzenlose Möglichkeiten

01

Geschäft beschleunigen Wachstum

Hohe Flexibilität mit einer komponierbaren Architektur und einfacher Orchestrierung über API und Ereignisse

Senkung der Entwicklungskosten durch Parametrisierung und kundenspezifische Erweiterungsmöglichkeiten

Konfigurieren Sie neue Produkte mit dem DIY-Produktkonfigurator und Produktvorlagen

Steigern Sie die Effizienz mit KI-basierten automatisierten Prozessen und regelbasiertem STP

02

Kundenerlebnis verbessern Erfahrung

Integration mit digitalen Bank- und anderen Systemen zur Bereitstellung personalisierter Kundenerfahrungen durch offene APIs

Aufnahme neuer Kreditkunden, Auszahlung und Verwaltung von Krediten auf digitaler Basis mit einer Kreditplattform

Onboarding von Kunden und Bereitstellung personalisierter Erfahrungen durch eine einheitliche Digital Engagement Platform

03

Risiko reduzieren Schwerpunkt

N-Tier-Echtzeit-Hauptbuch

Ledger

Schnellere Markteinführung mit minimalen Unterbrechungen bei der Datenmigration

Einhaltung lokaler Vorschriften mit einer länderspezifischen Kernbankplattform

Mehr Kontrolle über die Implementierung mit dem Intellect-Implementierungsteam vor Ort

Jumpstart mit

Unser umfassendes Angebot

Girokonto &

Sparbuch

Lending

Einlagen

Handelsfinanzierung

Cards

Digitales Bankwesen

Zahlungen

Treasury

Bevorzugte Core Banking für führende Banken auf der ganzen Welt

Aufbauend auf der revolutionären eMACH.ai-Architektur

Microservices-basierte Architektur mit kompatiblen Prozessen, Geschäftskomponenten, offenen Datenmodellen und offenen Diensten für mehr Flexibilität

Skalierbar für Multi-Cloud, Multi-Länder, Multi-Einheiten, Multi-Filialen, Multi-Sprachen und Multi-Währungen

Composable Process DesigneriTurmeric ) ermöglicht die Zusammensetzbarkeit heterogener Geschäftskomponenten im gesamten Ökosystem

Anpassungs- und Erweiterungs-Kit ermöglicht die Anpassung auf der Grundlage von Benutzerrollen

Warum

eMACH.ai Core Banking wählen?

Zukunftssicheres Design

- Zusammensetzbare eMACH.ai-Architektur

- Offene APIs ermöglichen vernetzte Ökosysteme

Schnelle Markteinführung

- Umfassende Abdeckung von Geschäftskomponenten

- Kompositionsfähiger Prozessdesigner mit wenig Code - ohne Code

Vertiefte Fachkenntnisse

- 325+ Kunden in 57+ Ländern

- Erfahrene Führungskräfte aus globalen Tier-1-Banken

Kundenzentrierte Kultur

- Flinke und agile Kultur mit unternehmerischer Denkweise

- Engagement für gemeinsame Innovation

- Langfristiger Erfolg - Partnermentalität

Höherer ROI

- Adaptives Geschäftsmodell

- Ansatz der Risikoteilung

Was unsere Kunden sagen

Umwandlung von

Herausforderungen in

Erfolgsgeschichten

Fallstudie: Eine führende Bank in Simbabwe arbeitet mit iGCB zusammen, um das Core Banking zu transformieren

100 Arbeitstage

Unterstützung von über 11.500 Transaktionen pro Sekunde

200%ige Steigerung der Transaktionsverarbeitungskapazität

Fallstudie: Utkarsh Small Finance Bank geht mit umfassendem Core Banking in Betrieb

Fallstudie: Digitale Transformation bei einer Tochtergesellschaft von Santander UK

Fallstudie: Umgestaltung des Core Banking der Sonali Bank

Preisgekrönte Innovationen

Intellect Design Arena Played a pivotal role in shaping two of Forrester’s latest Trends and Vision reports on the present and future of Digital Banking Experiences

Ranked no.1 Retail Banking in IBSi Sales League Table 2025

Ranked no.2 in NORTH AMERICA REGIONAL in IBSi Sales League Table 2025

Ranked no.3 in GLOBAL LEADERSHIP CATEGORY in IBSi Sales League Table 2025

Recognized as a Leader in three quadrants and Best-of-Breed in one quadrant in Chartis’ RiskTech Credit Risk Management Solutions 2025 Quadrants report

Einstufung als führend in "The Forrester Wave Digital Banking Processing Platforms for Retail Banking, Q3 2022".

Intellect auf Platz 3 in der IBSi-Verkaufsrangliste 2024 für globale Führungspositionen - geografische Verteilung

Erforschen.

Lernen.

Innovieren.

FAQs

Was sind die wichtigsten Faktoren, die Banken bei der Wahl von eMACH.ai Core Banking berücksichtigen sollten?

Banken sollten bei der Auswahl eines Anbieters von Kernbankentechnologie unter anderem auf Skalierbarkeit und Leistung, schnelle Markteinführung, ein offenes Ökosystem, Fach- und Marktexpertise, Bereitstellungsexpertise und die kulturelle Eignung des Technologieanbieters achten. eMACH.ai Core Banking ist ein führender Anbieter von Kernbankentechnologie mit nachgewiesener Expertise in all diesen Bereichen.

Wie trägt die eMACH.ai Core Banking zur Senkung der Betriebskosten bei?

eMACH.ai Core Banking erreicht Kosteneffizienz durch:

● Automatisierung von Arbeitsabläufen, Reduzierung manueller Eingriffe und Verbesserung der Genauigkeit

Nutzung von regelbasierten Engines für Preisgestaltung, Transaktionsüberwachung und Kreditvergabe

● Angebot eines "Pay-as-you-grow"-Modells, das die Anpassung der Kosten an die Unternehmensgröße gewährleistet

Kann eMACH.ai Core Banking bei der Einhaltung von Open Banking Vorschriften helfen?

Ja, die Plattform ist vollständig konform mit den Open-Banking- und Open-Finance-Standards. Sie bietet umfangreiche APIs, die eine nahtlose Integration mit Fintech-Partnern, Marktplätzen und Systemen von Drittanbietern ermöglichen und sicherstellen, dass Banken die Vorteile eines vernetzten Finanzökosystems nutzen können.

Wie verbessert das eMACH.ai Core Banking das Kundenerlebnis?

eMACH.ai Core Banking wird mit der eMACH.ai Digital Engagement Platform DEP) ausgeliefert, die den Banken hilft, Kunden innerhalb von Minuten digital zu betreuen. Die Plattform hilft Banken auch, alle Bankdienstleistungen (Kredite, Zahlungen, Einlagen, Investitionen), Engagement (PFM, Loyalität, Belohnungen) und darüber hinausgehende Dienstleistungen (ESG, Wallets, SuperApp) kanalübergreifend auf einer Plattform anzubieten.

Wie sicher ist die eMACH.ai Core Banking Plattform?

eMACH.ai Core Banking verfügt über fortschrittliche Sicherheitsfunktionen, darunter:

● KI/ML-gesteuerte Betrugserkennung für proaktives Risikomanagement

● Einhaltung globaler regulatorischer Standards zur Gewährleistung eines sicheren Betriebs

● Kontinuierliche Überwachung und Echtzeitwarnungen zur effektiven Risikominimierung